自然災害の性質上、居住地によるリスクの差異は明白だが、一方で居住地は往々にして社会的ステータスとの相関が高い。米国で2012年に行われた洪水保険の改定では、所得水準や人種などにより経済的に脆弱な住民の居住地域がより洪水リスクが高く、保険料が高騰した結果、保険購買意欲が低下すると指摘されている3。

現代の資本主義において分断や対立の深刻化が問題となっている。少数の富裕層がより豊かになる傍らで、中間層から貧困層への転落や貧困層の生活の質の低下が生じている。このような社会的な歪みの原因が自由競争で利益を追求する資本主義のしくみにあると指摘されている。生産手段の私的所有が経済の基本となり、所有財産の偏りにより富が偏在する。保険もまた、私的所有に対して補償を行うシステムである。保険は、リスクの平準化により分断を縮小する方向に働くことが期待される一方で、優良リスクへの傾倒により分断の拡大にも寄与しかねない。

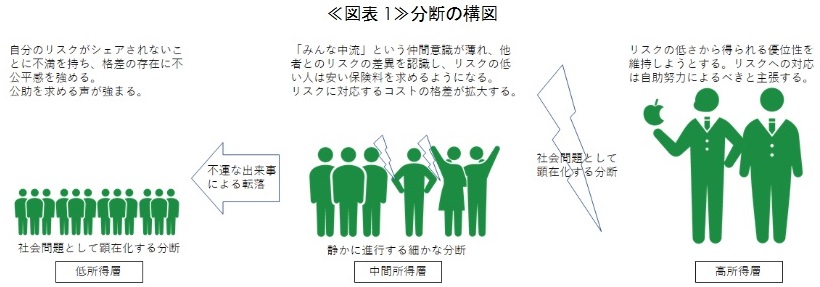

そこで、本稿では保険のリスクシェアリングのしくみが持つ社会経済的な側面に注目する。生活を脅かすリスクへの対処は所得水準に応じて異なると考えられる1(≪図表1≫参照)。本稿ではグローバルに顕在化している自然災害リスクを取り上げ、公共的性格を持つ保険事業が地域によって異なるリスクをどのように取り扱っていくべきかを考えてみたい。

保険にはリスクの高低を平準化するという機能がある。多数の契約者が支払った保険料により積み上げられたファンドから、少数の契約者の損害に保険金が支払われる。契約者集団の中にはリスクの高いグループと低いグループがある。契約者全体のリスクが集められてリスクプールが作られ、その中でリスクの低いグループから高いグループへと資金の移動が起こる。リスクが低いグループはファンドを奪われることになるので、低い保険料率を設定するのが公平であろう。といってもひとりの契約者にとって、いつどれくらいの損害が発生するかはわからず、自分のリスクがどの程度かということもよくわからない。したがって、俯瞰的に見ればリスクの高低が存在しても、個人にとっての不確実性があって保険のしくみは成り立っている。

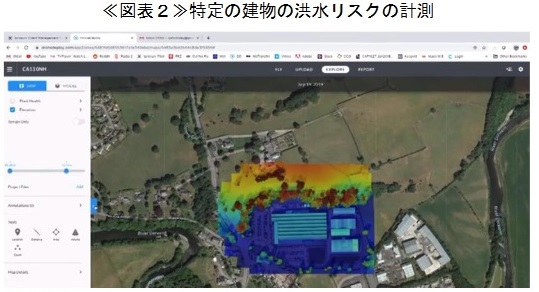

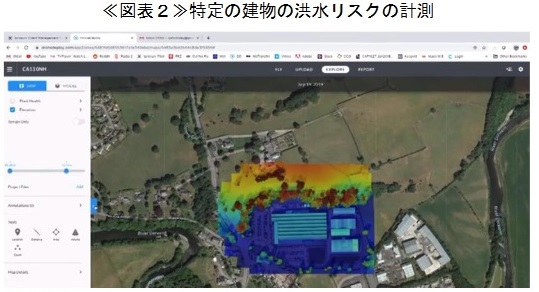

だが、自然災害リスクにはかなりの偏りがある。近年、限られた地域において甚大な損害を生じる傾向が強くなっており、リスクの平準化がますます難しくなってきている2。自然災害リスクの予測精度が向上し、地理情報を用い建物単位で正確なリスク計測が可能になってきている(≪図表2≫参照)。こうして測定されたリスクに見合った保険料率を設定すれば、リスクの低い地域は保険料が安くなるが、リスクの高い地域は保険料が高くなり、保険加入を躊躇するような額になる可能性がある。

自然災害の性質上、居住地によるリスクの差異は明白だが、一方で居住地は往々にして社会的ステータスとの相関が高い。米国で2012年に行われた洪水保険の改定では、所得水準や人種などにより経済的に脆弱な住民の居住地域がより洪水リスクが高く、保険料が高騰した結果、保険購買意欲が低下すると指摘されている3。

日本の保険市場では、米国・英国のように自由市場における競争に委ねるという考え方は弱く、秩序だった企業活動を重んじる、いわゆる調整型市場経済を形成してきたとされる4。

自由市場における保険システムはリスクの高低により大きな料率較差を生じ、ときに保険付保が困難な状況となる。保険購買機会を確保するために保険会社に引受義務を課したり、料率に一定の制限を設けたりする方向に向かう。米国では洪水リスクが特定の地域に偏在し民間保険の手当てが困難である。公営の連邦洪水保険制度(NFIP)によって保険が提供され、保険料が政策的に抑えられている5。英国政府は、価格や洪水リスクの認識不足から、低所得者やハイリスク地域の住民が無保険になると懸念している。そこで、保険会社や保険仲介人の説明責任の徹底につき保険協会・保険仲介人協会共同の行動規範への盛込みを求めた6。

日本のような調整型市場では、民間保険会社間で料率較差があまり設けられていない状態から、増大するリスクを吸収するために、また、逆選択を回避するためにリスクの細分化に向かう7。

日本の損害保険業界は、自然災害に多く見舞われる国内のリスクに対し、あまり料率較差を設けず、風・ひょう・雪災や水漏れ事故、盗難などの異なるリスクを組み合わせた総合保険とし、地域の隔たりなく保険を普及させていく努力を続けてきた。しかしながら、近年の自然災害リスクの高まりに保険料上昇が追い付かず、火災保険料率の頻繁な引き上げが行われている。2015年以降の改定では地域ごとに料率の増減率が大きく異なる8。日本の水災リスクの参考純率は長く全国一律だったが、今後は地域格差を設ける検討がなされているという報道もあった9。

米国の経済学者スティグリッツは、企業の自由競争に任せれば利益追求を第一として社会的価値を省みないという懸念から、政府が介入し規制が行われるとしている10。金融・保険分野は特に規制が厳しく、法令による規制に加え、監督当局による指導によっても企業の活動に制限が加えられる。日本国内市場では1998年に自動車保険から料率の自由化が本格的にスタートしたが、影響が大きいと考えられ料率の較差に制限が設けられた。全国を地域分けする場合も7地域までと粗く、その較差も1.5倍までとされている11。火災保険では参考純率において細かな地域区分があり業界の標準となっていた。しかしながら、最近の改定では参考純率における地域格差の拡大に加え、営業保険料の地域別・建物構造別の増減について個社ごとに様相が異なる12。参考純率に築浅割引が導入され保険会社ごとの割引拡大もあって、各社がターゲットとする物件を巡り価格競争が加速されている。

保険数理上のリスク発生と保険料の結びつきを強めれば、リスクの再配分の程度は低くなる13。都市リスク管理の専門家は、リスクに見合った料率設定は合理的ではあるが、料率を上げるだけで代替措置を講じない姿勢には疑問を投げかける。国全体の安全性を考える観点から保険の在り方を考えるべきだとしている14。

米国の洪水保険制度では、地域が洪水被害削減の取組を行った場合に最大45%の掛け金割引があり、損害リスク自体の低下を促す制度設計になっている15。また、建物1階の地表からの高さが自治体によって定められており、未対応の高リスク物件が洪水により被災した際には、基準を満たすよう改修する費用が一定限度まで補償される16。同制度の加入はハイリスク地域に偏っており、制度運営に課題が残されているが、地域のリスクコントロールを推進するしくみは参考になると考えられる。

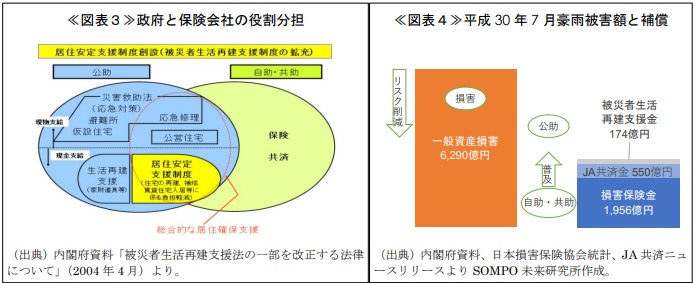

災害後の住宅の再建については保険、共済等の「自助、共助」が基本であり、行政による被災地・被災者支援の「公助」はそれを側面的に支援する(≪図表3≫参照)。日本政府は、個人の資産形成に公的資金を投入しないのが原則であると整理している。日本各地で発生している大規模災害に対する備えや補償は、残念ながら十分とは言えない。近年、甚大な被害をもたらす災害が頻発している中で、公的支援にも限界がある。例えば全壊した世帯に対する被災者生活再建支援制度の支給額は最大でも300万円と見舞金程度であり、住宅再建に十分なものではない17。住民は自助努力で保険を手配するよう求められるが、火災保険への水災補償付帯率は70%程度で地域的な偏りもあり18、例えば2018年7月の豪雨災害において保険・共済でカバーされた損害は40%19に留まる(≪図表4≫参照)。

日本政府の防災対策に係る検討会において、保険・共済は経済的損失の補てんだけでなく、リスクコントロールの促進や「公助」の負担軽減に有効であるとの意見があり、防災・減災の観点で果たす役割は大きいとしている20。2.(4)で取り上げた米国の洪水保険制度のように、保険のしくみの中でリスクコントロールに積極的にインセンティブを与えることも考えられる。加えて、米国の洪水保険制度は都市計画等の施策と連携して制度化されており、自治体に相当するコミュニティ単位で制度に参加する。参加するコミュニティは米国連邦危機管理庁(FEMA)が定めた基準に適合する氾濫原管理規制を施行する義務が課せられる。民間保険に強制力を持たせることはできないだろうが、政府の施策と連携して防災・減災を推進するしくみを検討する余地はあるのではないだろうか。

また、リスク発生率の上昇がリスク再配分の便益を上昇させる21。米国のような公的な保険制度の設立はハードルが高いが、自然災害リスクの高まりが強調される今、リスク認識は高まりつつあり、それを個別のリスクの高低に関わりなく保険の普及率の上昇にうまく向かわせることができれば、リスクプールは拡大し、リスク平準化機能をよりよく働かせることができる。フランスでは、過去の大災害の経験から巨大自然災害保険制度が設立された。全国一律の保険料率で財産保険等に強制付帯され、住宅保険等ではほぼ100%に近い加入率となっている22。

日本政府や地方自治体はもとより多発する自然災害への対策強化を進めてきた。「自助」を基本とするのであれば、リスクの削減と保険など利用可能な災害対策手段についての知識を広める地道な啓蒙活動が求められる。保険会社は、すでに日本損害保険協会を通じて保険の普及活動や防災・減災の取組み23を行ってきているが、政府や地方自治体とも協調しながら本来業務として災害リスクに晒されている人々に能動的なリスクマネジメントを働きかける機関になれるのではないか。

保険会社は基本となる迅速な保険金支払に加えて、被災地での災害対応に貢献することができる。2019年に英国中北部で発生した洪水災害への対応に関する英国政府の意見募集24に対し、チューリッヒ保険は保険会社による支援給付金の効率的な配賦管理を、アクサ保険は開発業者のレジリエンス対策の規制強化と政府・地方自治体と保険会社が共同で特定地域の洪水対策立案にあたることを提案している25。

チューリッヒ保険は、ドイツの洪水災害において保険金支払のために行った現場実調やその後の分析を詳細なレポートにまとめて公表している。洪水災害は地域によって異なり、2013年に北部ドイツで発生した河川氾濫と、2016年に南部ドイツで発生した鉄砲水と、それぞれに発生経緯、要因分析、損害状況、考察および具体的な災害対策の提言を行い、将来発生する可能性のある洪水災害に備えるよう呼びかけている26。同社は知見の蓄積を基に連邦の災害対策当局と意見を交換し、連携して啓蒙活動を実施する道を探っている27。

同社は、このような活動を米国、さらに世界でより脆弱な地域、インドネシア、メキシコなどへ拡大している。活動の基礎として国際的な人道主義団体や大学、国際研究所、NGOなど数多くの機関と連携の輪を広げながら推進している。この連携をZurich Flood Resilience Alliance28とブランド化し、チューリッヒ保険のグローバル戦略の中に位置づけ、3,700万フラン(約43億円)を投じている(≪図表5≫参照)。こうして発達させてきたレジリエンスの取組は顧客満足度スコアを上昇させる活動であり、世界的に責任感と影響力のある事業主体になると宣言している29。

昨今の自然災害の激甚化は社会全体のリスクに対する認識を高め、保険に求められる役割も変化してきているようだ。合理的な料率設定を追求し優良なリスクの選別に終始すれば、社会全体のリスク分散の程度は低くなり、分断の進行を加速しかねない。保険会社は保険料率の設定によりリスクをコントロールしようとしてきたが、日本のように料率較差を政策的に抑制する手法も近年の自然災害の増加・大規模化によって限界に達している。自然災害を補償する保険のしくみがよりよくリスクを平準化する方向に働くよう制度を再考する時期に来ているのかもしれない。

巨大災害の損害を削減し、迅速な復旧を促進するには、事後的な保険金支払だけでは足らない。保険会社には、補償を提供するという役割を拡大して、事前の防災計画への関与、災害発生時の緊急対応支援、情報提供など、防災・減災への貢献が期待されている。保険会社は、総合的なリスクマネジメントの枠組みを提供する取組を通じ、社会全体のリスクを削減していくとともに分断の進行の抑制にも寄与する役割を果たす可能性を持っている。

不確実性が増大する時代に保険に求められている役割は、従来型の保険のしくみでは十分に果たせないほどに大きく、また保険商品の構成や規制さえも変えていく必要を生じさせるかもしれない。どのように保険のしくみを設計すれば社会全体によりよく適したものになるのか、創意工夫とイノベーションが求められていると考える。政府や公共団体、研究機関との連携を強化するなどして活動の領域を拡大し、時代が要請する役割の変化を取り入れて、保険会社の存在意義を社会に示していく必要があるのではないだろうか。

PDF:1MB

PDF書類をご覧いただくには、Adobe Readerが必要です。

右のアイコンをクリックしAcrobet(R) Readerをダウンロードしてください。