最近の中国経済の減速は、不動産市況の悪化が主因の1つとされる。中国政府は2010年代に入り、住宅市場のバブル抑制・安定成長に向けてたびたび規制を行ってきた経緯があり、今回の市況悪化もやや行き過ぎた規制による消費者の住宅購入意欲低下が大きく影響している。足もとでは政府が緩和方針に転じたものの、大都市に比べて住宅価格の弱さや人口減少傾向が目立つ中小都市では、住宅販売の回復も遅れると考えられる。このため、中国全体の住宅市況回復には、もう一段中小都市の手当てに踏み込んだ政府緩和策の実施が必要とみる。

【内容に関するご照会先:ページ下部の「お問い合わせ」または執筆者(TEL:050-5469-7826)にご連絡ください】

1.はじめに

足もとで進む中国経済減速の主因の1つとして、不動産市況の悪化が挙げられる。ハーバード大学教授であるRogoff氏らの試算によると1、中国の不動産業は、鉄鋼業などの裾野産業も含めるとGDPの29%を占め、生産面での影響が大きい。また、2019年の都市部世帯の家計資産負債調査によれば2、持ち家比率が96%に達し、住宅が家計資産の7割近くを占め、その価格下落は逆資産効果を通じて消費抑制をもたらす面もある。

経済的な影響力の大きい不動産業はこれまで成長のドライバーとして重要な役割を担ってきた一方で、不動産業の中で多くの割合を占める住宅の過剰な建設や過度な価格上昇がリスクとして懸念されてきた。中央政府は、安定成長に導くべく、折に触れて住宅市場への規制を行ってきた経緯があり、今回の不動産市況の悪化も2020年に実施された規制が強く影響している。本稿では、一連の経緯および足もとの住宅市況を整理しつつ、今後の見通しを考える。

2.住宅バブル懸念を生む中国住宅市場の構造

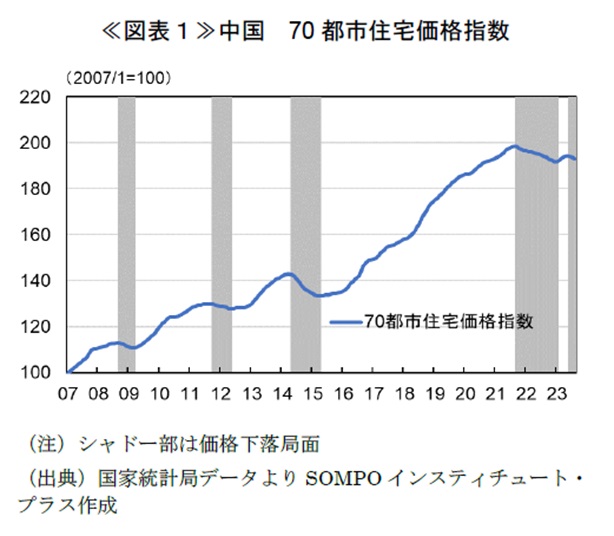

過去、中国の住宅価格は力強い需要に支えられる形で概ね上昇傾向が継続しており、とりわけ2010年代半ばから2020年代初頭の住宅インフレは激しかった《図表1》。実需については、余地が大きかった都市化の進展3や、「結婚の際は男性側に持ち家の保有が条件になることが多い」といった制度要因などを背景とした持ち家志向の高さを受け、着実に増加してきた。また、社会保障制度が不十分であり個人資産の運用ニーズが高い中、キャピタルゲイン目的の投機的な住宅購入も積極的に行われてきた。

一方で、これらの需要に応えようと住宅供給も積極的に行われてきた。1998年に政府による住宅の分配が停止したことを機に、市場を通じた商品住宅の供給が本格化して以降、下に示す中国特有の住宅取引慣行が住宅建設を促す中、2009年以降は4兆元の景気刺激策が加わり、いっそう住宅建設を加速させた。

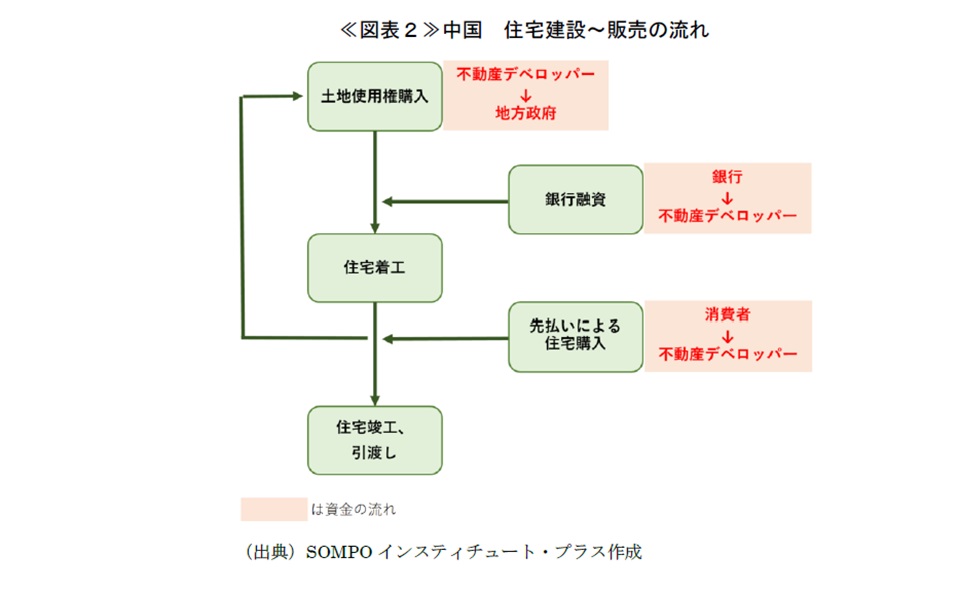

中国の住宅取引慣行の特徴としては、まず1点目として、地方政府の土地使用権売却がある《図表2》。中国では、土地については基本的に政府が所有しており、不動産デベロッパーは、地方政府から土地の使用権を購入したうえで、住宅を建設する。この際に地方政府に入る土地使用権売却収入は、2022年時点で地方政府歳入全体4の2割を占める重要な収入源であることから、地方政府にも積極的に土地使用権売却を進めて住宅建設を後押しするインセンティブがある。

2点目として、先払いによる住宅購入がある。これは、住宅が竣工する前の段階で契約を行い、代金の支払いまでを済ませるものであり、価格上昇局面においては不動産デベロッパー、購入者双方にとって望ましいシステムになっている。不動産デベロッパーにとっては、竣工前に受け取った代金をすぐに次の住宅建設に投資することで、建設のサイクルを早く回すことができる。また、購入者にとっては、竣工までの数か月~2年程度の間に生じうる価格上昇分を支払わずに済む。

すなわち、十分な需要が見込める前提の下、地方政府、不動産デベロッパー、消費者の3者にとって住宅の建設加速にはメリットがあり、実際に建設が積極的に推し進められてきた経緯がある。

3.住宅市況悪化に陥った経緯

(1)政府による住宅市場規制

一方、過剰な住宅建設や過度な住宅価格上昇を懸念する中央政府は、たびたび規制を行ってきた。まず、2010年代に入って以降、限購令(保有できる住宅戸数を制限)や限貸令(住宅ローンの頭金比率や貸出金利を厳格化)などを通じ、主に投機的な住宅購入を規制した。しかし、2012年に、経済減速への対応としての金融緩和を実施したことを機に住宅価格が上昇した。その後再び価格抑制を進めたものの、2015年には、過剰に建設された住宅在庫の解消を目的として、特に売れ行きが悪かった中小都市を対象に住宅購入支援策を実施した。この結果、価格上昇期待が改めて高まり、大都市も含めて再び価格が上昇に転じた。

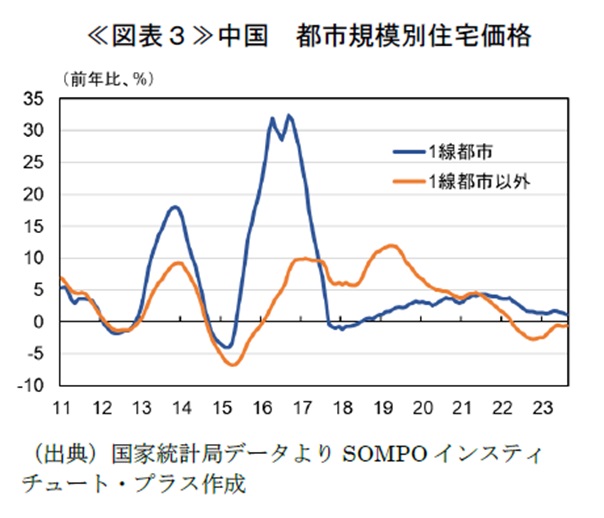

2016 年 9 月以降、政府は改めて住宅価格抑制策に乗り出した。この時は地域ごとに状況が異なることを踏まえ、「住房不炒(家は住むためのものであり投機の対象ではない)」という原則の下に「一城一策(各地方の状況に合わせて個別に対策を施す)」を実施し、住宅価格の安定化を図ることとした。これにより、特に上昇が顕著だった1線都市(北京、上海など)を中心に住宅価格の伸び率が鈍化したものの、概ねプラス圏に留まっており、中国全体として見た時の住宅価格高騰は続くこととなった《図表3》。

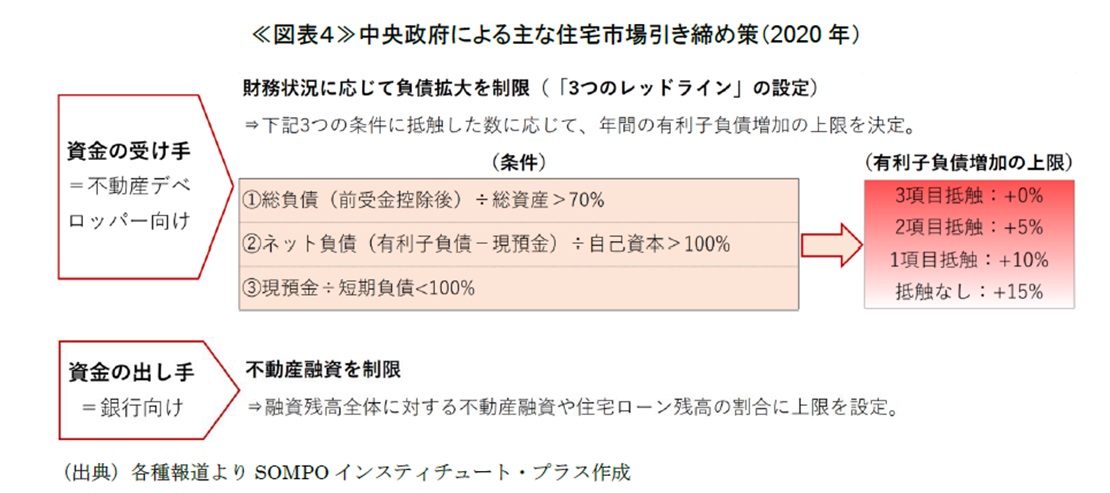

さらに2020年には、中央政府が全国を対象に、資金の借り手である不動産デベロッパー、資金の貸し手である銀行双方に対し、住宅価格抑制策を実施した。不動産デベロッパーに対しては、2020年8月に「3つのレッドライン」(三条紅線)と呼ばれる規制を導入した《図表4》。これは、財務健全性に関する3つの指標を設け、それぞれへの抵触度合いによって、有利子負債の増加の上限を定めるという制度であり、不動産デベロッパーにとっては融資や社債発行による資金調達が難しくなった。なお、足もとで改めて経営危機が取り沙汰されている中国恒大(エバーグランデ)は3項目全てに抵触しており、2021年末にはドル建て債券の利払いを履行できない事態に陥っていた。また銀行に対しては、2020年12月に、融資残高全体に対する不動産融資や住宅ローン残高の割合に上限を設ける形で、住宅市場への資金流入を抑えるよう働きかけた。

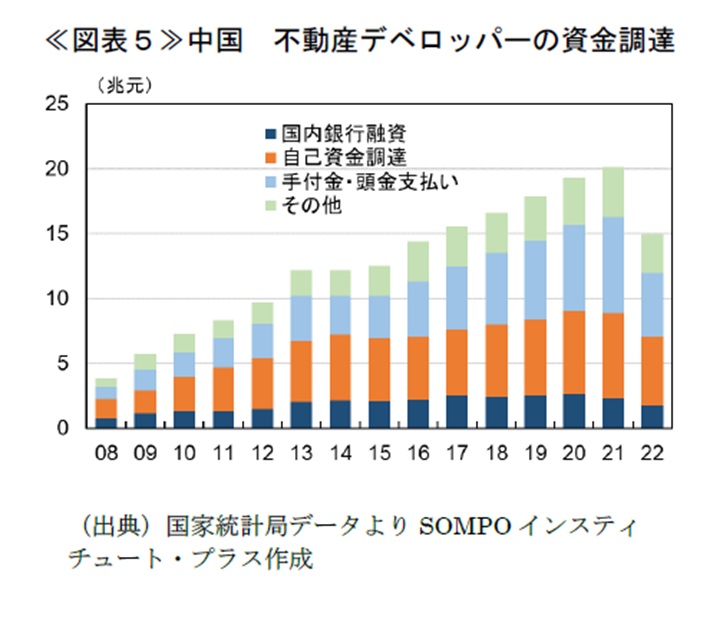

(2)不動産デベロッパーの資金繰り悪化

この2020年に実施された住宅価格抑制策は、不動産デベロッパーに想定以上の資金調達難をもたらした。先払いで住宅を購入した消費者は、代金は支払う一方で、資金不足から建設工事が止まったために引渡しを受けられるめどが立たない状況に陥った。この結果、引渡しへの不安から消費者の購買意欲が低下し、不動産デベロッパーがさらなる資金不足に陥る負のサイクルが発生することとなった。2022年の不動産デベロッパーの資金調達額は、2021年と比べ約25%減少しているが、その内訳をみると、消費者の買い控えによる「手付金・頭金支払い」の減少額が、政府の住宅価格抑制策の影響を直接的に受ける「国内銀行融資」、社債発行等の「自己資金調達」を合わせた減少額を上回っており、消費者の買い控えが不動産デベロッパーの資金調達に及ぼした影響の大きさが見てとれる《図表5》。消費者の買い控えに際しては、国の暗黙の支援がある(とみなされている)国有不動産デベロッパーに比べ、民営不動産デベロッパーが忌避されがちであった。結果、もともと「3つのレッドライン」に全く抵触していなかったような財務状況が健全であった民営不動産デベロッパーまでもが資金調達難に陥ることとなった。

4.中国政府の政策転換と足もとの住宅市況

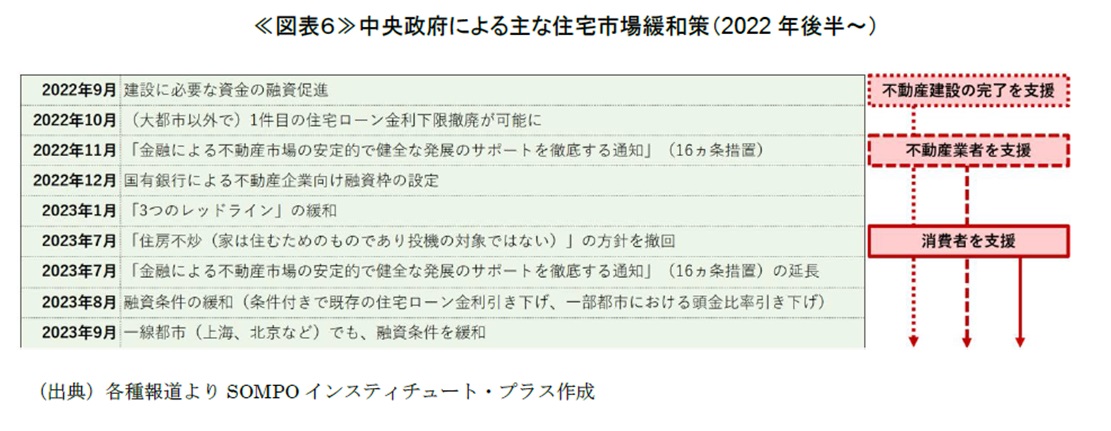

中央政府は、自らの引き締め策によって住宅市場が過度に冷え込み、もともと財務状態が健全であった不動産デベロッパーが販売減少によって資金繰りが悪化している事態や、販売済みの住宅が竣工に至らない事態を憂慮し、2022年後半以降、段階的に対象を拡大する形で緩和策を打ち出してきた《図表6》。最近では、なかなか市況の回復が進まない状況を受けて、2016年以降継続してきた「住房不炒」の方針を撤回し、以降、住宅ローン金利や頭金比率引き下げなど消費者の住宅購入を支援する施策を打ち出し始めている。

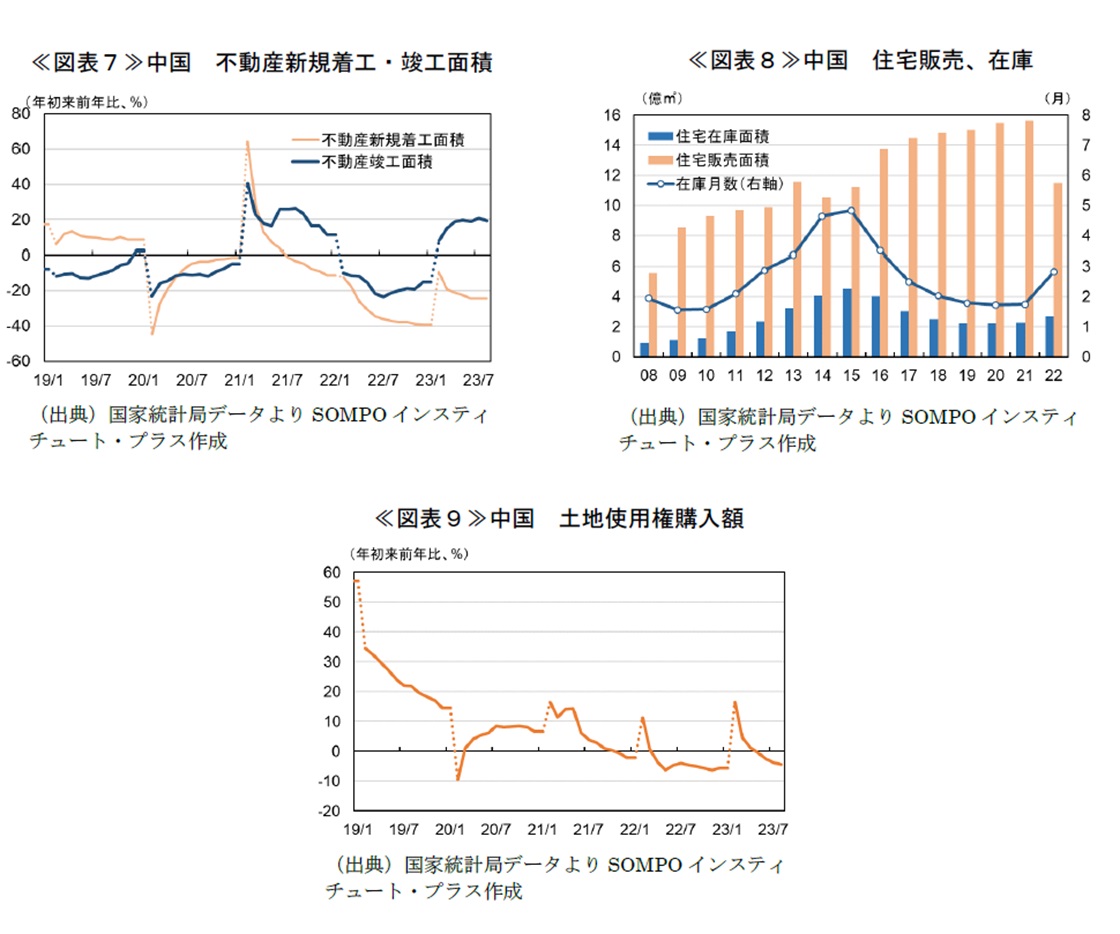

資金不足による工事中断への対応が最優先で進められたことから、竣工面積の伸びは足もとではプラス圏に回復した《図表7》。一方、販売減から在庫が増加しており、2022年末時点の在庫月数は6年ぶりの高水準となっている中《図表8》、新規着工面積の伸びは依然としてマイナス水準に留まっている。また、新規着工に先立って得る必要のある土地使用権の購入額も、足もとでマイナスの伸びに留まっており《図表9》、在庫の解消が一定程度進むまで、新たな投資が進むことは考えにくい。

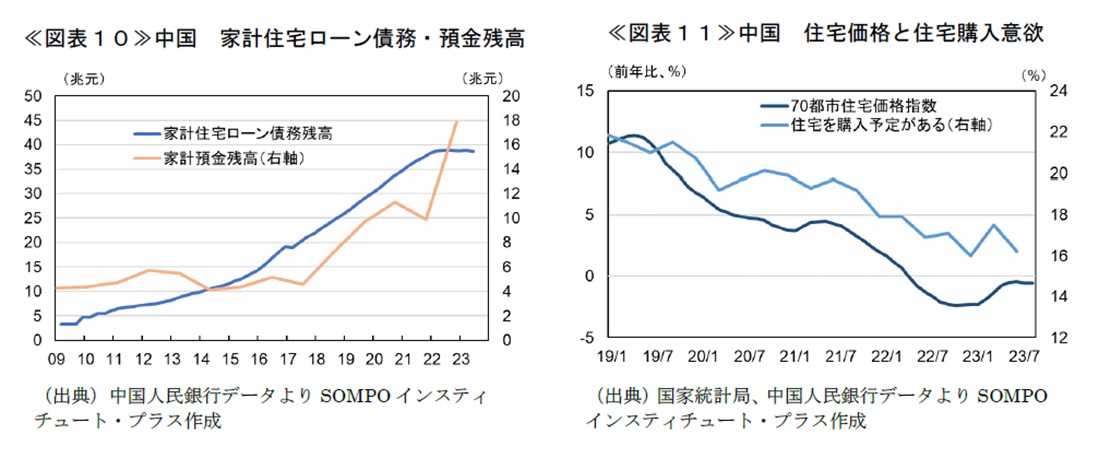

かたや消費者に目を向けると、住宅購入余力は過去対比では改善しているとみられる。住宅の買い控えやコロナ禍の下での外出制限による消費抑制もあり、家計預金が2022年に大幅に積み上がっている《図表10》。また、買い控えから新規住宅ローンが伸びにくい中で既存住宅ローンの前倒し返済が増えた結果、家計の住宅ローン債務残高も拡大が止まっている。一方、前述のとおり価格上昇期待に基づく住宅購入も多いことから、消費者の住宅価格意欲は住宅価格の伸び率鈍化と歩調を合わせる形で低下している《図表11》。

5.今後の見通し

以上を踏まえると、住宅市況回復のボトルネックとなっているのは消費者の住宅購入意欲であり、その解消のためには住宅価格が上昇に転じることが重要と考えられる。その意味で、最近になって、在庫解消のために住宅価格へのコントロールを撤廃し、いっそうの価格下落を容認する動きが出ていることは、住宅市況回復に向けてネガティブに作用するとみられる。

一例として、広州市では、2016年9月以降、不動産デベロッパーに対し、住宅の販売価格を事前に当局に提出させ、承認プロセスを課すことで急激な価格変動が起きないよう価格指導を行っていたが、今年9月に入り、この承認プロセスを撤廃したとされる5。結果、不動産デベロッパーにとっては値上げ・値下げ双方への自由度が高まったが、販売が低迷し在庫が溜まっている現状においては値下げ方向に進むとみられる。その他の都市においても、条件を満たした不動産デベロッパーに対して割引上限の適用を除外とするなどの動きがみられる。これらの動きは、割安感からの販売増につながりうる一方で、いっそうの住宅価格下落を想起させ、価格上昇期待からの住宅購入意欲が減退するおそれがある。

一方で、過去の例を見ると、住宅価格持ち直しのトリガーとなったのは、2012年には景気減速を受けた金融緩和、2015年には過剰住宅在庫解消に向けた住宅購入支援策であり、いずれも政府の緩和策であった。今回の局面でも既に政府の方針が緩和に転じていることは明るい材料であり、消費者の住宅購入意欲が回復に向かうか否かは、政府方針緩和から生じる価格上昇期待と、さらなる住宅価格下落懸念との綱引きになるとみる。なお、《図表3》で確認できるとおり、過去における住宅価格の持ち直しは1線都市が牽引してきたことから、価格上昇期待は1線都市の方が強くなり、住宅購入意欲の回復も早くなることが見込まれる。

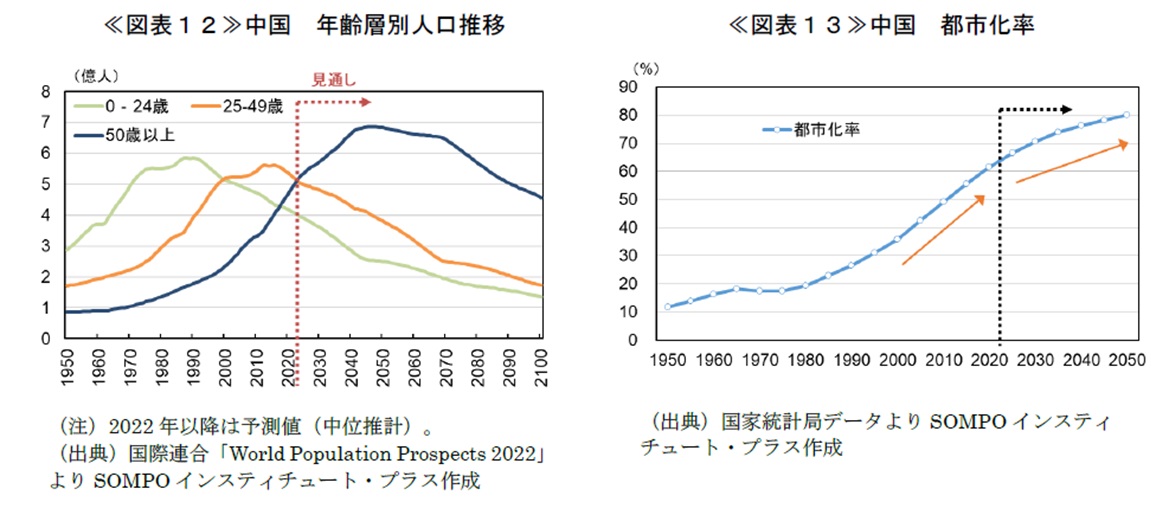

但し、住宅購入意欲が回復に向かっても、過去の回復局面と比べると人口減少や都市化のペースダウン等による実需の減速が重石となってくる。人口動態的には実需層の中心である25~49歳が2015年をピークに減少が続いている中《図表12》、職に就けない若者が増えている状況6が追い打ちをかける。また、中国における都市化率は、2020年時点で61.4%に達しており、今後は上昇ペースの鈍化が見込まれている《図表13》。大学を卒業する高学歴層が増えており大都市への居住ニーズが高いことや、最近になって、政府関係者が大都市における城中村(都市の中にある低所得者居住地域)の再開発を改めて呼びかけている7点を踏まえると、この人口減少等による実需減速の影響は、中小都市(洛陽など3線以下の都市)においてより強く表れるとみる。

以上を踏まえると、中小都市は大都市に比べ、価格の下げ止まりによる住宅購入意欲の回復時期が遅れ、人口減少等を反映した実需の減速ペースも大きくなると考えられる。したがって、過去の局面と比べ、大都市と中小都市の間ではいっそう住宅販売回復の度合いや時期に差がつくことが見込まれる。さらには、中小都市の開発に力を入れていた不動産デベロッパー大手の碧桂園(カントリー・ガーデン)の経営危機も、中小都市の住宅市況回復に影を落とす。実際、書き入れ時として注目されていた2023年の国慶節大型連休(9/29~10/6)の住宅販売は、全体としては前年比マイナス17%に留まる中、1線都市では前年比プラス62%となっており、既に大都市と中小都市の間で住宅販売動向が異なってくる兆しが見られている。これらの状況に鑑みると、中国全体の住宅市況回復には、もう一段中小都市の手当てに踏み込んだ政府緩和策の実施が必要と考えられる。

- Rogoff S.K.and Y.Yang(2021)“Has China’s Housing Production Peaked?” China and the World Economy, 21 (1),pp 1-31.

- 中国人民銀行「2019年中国城镇居民家庭资产负债情况调查」(2020年4月24日)

- 都市化率は、2000年:36%→2020年:61%となっている。

- 地方政府歳入全体は、一般公共予算収入と政府性基金収入を合わせた数字としている。

- Wall Street Journal「China Has Second Thoughts About Controlling Prices in Its Multi Trillion-Dollar Housing Market」(2023年9月27日)

- 16~24歳の失業率は、2023年6月時点で21.3%に達し、以降は公表が停止されている。

- 今回呼びかけられている城中村再開発の内容は、常住人口が1000万人以上の「超大都市」と500万-1000万人の「特大都市」が対象とされている。具体的なロードマップや財源等は現状不明。