CBDCに関する先進国の共同研究と今後の展望 ~デジタル人民元の国際利用に先んじたルール整備を~

本稿は、2020年3月に発刊したSOMPO未来研レポート「盛り上がるデジタル通貨を巡る議論と今後の展望~発行が目されるデジタル人民元を中心に~」、日経ヴェリタスに連載した「中央銀行デジタル通貨入門」の続編である(両レポートはSOMPO未来研究所のホームページにて閲覧可能)。

盛り上がるデジタル通貨を巡る議論と今後の展望~発行が目されるデジタル人民元を中心に~

中央銀行デジタル通貨入門は、「過去の活動 公共政策・経済・金融」からご確認ください。

1.日本や欧州の中央銀行が進めるCBDCの共同研究に米国が参入

10月9日に、日本銀行、欧州中央銀行(ECB)、米連邦準備理事会(FRB)、イングランド銀行(英国中銀)、カナダ銀行、リクスバンク(スウェーデン中銀)、スイス国民銀行の中央銀行7行と、各国中央銀行の政策や国際協力を支援する国際決済銀行(BIS)によって構成される共同ワーキンググループ(以下、「共同WG」)は、中央銀行デジタル通貨(CBDC)の実現可能性に関する最初の報告書1(以下、「第一次報告書」)を公表した。

CBDCについては、将来的に国内決済のみならず国際決済に用いられる可能性もあるため国際的な共通ルールの策定が必要不可欠とされる。しかし、各国のCBDCに対するスタンスの違いもあって、昨年までは主要国間での協調した取り組みはほとんど行われていなかった。こうした中で、今年1月に、前述した中央銀行7行からFRBを除く6行とBISは、CBDCの活用可能性の研究に取り組む共同WGを組成した。今般の第一次報告書は、共同WGによる初めての成果であり、国際的なルール策定に向けた大きな一歩として評価できる。

また、これまでCBDCに対して独自路線をとっていたFRBが、第一次報告書の作成者として名を連ねていたのはサプライズであった。昨年12月にムニューシン米財務長官が「FRBのパウエル議長とCBDCについて協議してきたが、5年間はデジタル通貨を発行する必要はないとの共通認識を持っている」と表明2するなど、米金融当局およびFRBは、金融システムへの影響や基軸通貨国としての既得権を勘案してCBDCに慎重な姿勢を示していた。しかし、中国がデジタル人民元の発行準備を着々と進め、世界初のCBDC発行国になる見通しとなったことで、米国内では危機感が急速に高まった。今年に入り、パウエル議長がCBDCについて「最前線で分析していくことが我々の使命」3、「真剣に研究をしていくテーマの1つ」4と述べるなど、米国のスタンスは明らかに変化した。FRBが共同WGに中途参入した背景には、基軸通貨ドルの地位を保つためには中国の後塵を拝してはいけないという動機があるものと考えられる。経済や金融分野で大きな影響力を持つ米国の加入は、より実効性の高い国際ルールの策定を期待できるという点で、他の先進国にとっても歓迎すべきことであろう。

2.第一次報告書の概要

それでは、FRBも含む共同WGによって作成された第一次報告書の概要を紹介することとしたい。

(1)前提条件

まず、第一次報告書が対象にしているのは、「一般利用型CBDC」である。一般利用型のCBDCとは、中央銀行が提供する決済手段のうち市中に流通する紙幣(銀行券)などの現金通貨をデジタル化したもので、個人や企業による決済に用いられるものである。中央銀行の当座預金口座を介した金融機関同士の決済に利用される「ホールセール型CBDC」については、検討の対象外となっている。

また、第一次報告書では、CBDCの活用方法や課題に関する整理に主眼が置かれており、共同WGに参加する中央銀行が積極的にCBDCの発行を検討しているわけではない旨が強調されている。

(2)CBDCの基本原則

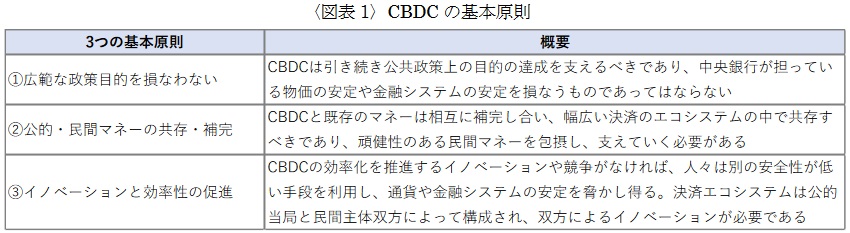

第一次報告書は各国がCBDCの検討を進める際の指針として、①中央銀行が担う政策目的を損なわない、②公的・民間マネーを共存・補完すべき、③イノベーションと効率化を促進すべき、という3つの基本原則を示した(図表1)。

CBDCに関しては、利便性の向上や違法な活動の抑制、財政給付の円滑化といったメリットが強調されがちであるが、中央銀行の責務である物価や金融システムの安定性確保にマイナスの影響を与えないことが極めて重要である。また、既存の公的・民間マネーとの関係性をどう考えるか、技術独占による弊害をどう防ぐかといった点も、ある種の国際公共財と位置付けられるCBDCにとって大事な検討課題となる。第一次報告書は、従来から指摘されてきたこうした論点について一定の方向性を明確に示したのである。

(出典)カナダ銀行、ECB、日本銀行、リクスバンク、スイス国民銀行、イングランド銀行、FRB、BIS「中央銀行デジタル通貨:基本的な原則と特性」よりSOMPO未来研究所作成

(3)CBDCの制度設計

上記の基本原則を満たした上で、具体的なCBDCの制度設計に取り組む際には、4つのポイントがあると第一次報告書では指摘している。すなわち、①CBDCに金利を付すのか、各主体による保有量に上限を設定するのかといった制御的側面、②分散取引台帳や認証システムといった技術的側面、③CBDCの発行・運営コストや民間仲介業者のビジネスモデルを含めたインセンティブ面、④プライバシー保護や違法行為抑止との兼ね合いで匿名性をどこまで許容するか等の設計・技術面におけるトレードオフ関係、である。各国ごとに経済状況や制度事情などは異なり、したがってCBDCの望ましい仕組み・制度は国によって一定程度の違いは許容されうるという認識が、この4つのポイントでは反映されている。

(4)今後の進め方

共同WGの今後の進め方について、参加各行は実務面での論点や課題を検討するとともに、CBDCへの理解を深めるべく、政策分析や実証実験を通じて得た各国の知見を共有するなど協調関係を継続するとしている。

また、国際決済のあり方についても協調して検討を進める必要性が言及されている。CBDCは中長期的に国際決済に用いられることが想定されるため、各国の関連システムは相互に連携可能であることが望ましい。この点については、G20が打ち出した国際送金改善ロードマップ5においても、各国がCBDCを設計する際には国際的側面を勘案すべきと指摘されており、共同WGで今後より具体的な検討が進められることが期待される。

3.各主体による最近の動向

今回の第一次報告書は、中国がデジタル人民元の実証実験を始め、また日米欧でCBDCをめぐる様々な動きが活発化するタイミングで公表された。そこで、最近の国際的な動静について簡単に述べておきたい。

(1)中国:深センでの公開実験が話題に

中国人民銀行は、2014年からデジタル人民元に関する研究を進めてきたが、昨年には同行幹部から「デジタル人民元発行の準備が整いつつある」といった趣旨の発言が相次いだ。そして、今年4月には、深センや蘇州など5つの都市・地域でデジタル人民元の実証実験が進められていることが明らかになった6。

さらに、今年10月12~18日には深センで公開型の実証実験が実施され、世界中で大きく報道された。この実証実験は、抽選で選ばれた深セン市民5万人に対し、一人あたり200元(約3,150円)のデジタル人民元を専用アプリに配布するものである7。利用者は、配布を受ける民間銀行をどこにするか指定しなくてはならないが、必ずしも自らの口座と紐づける必要はない。配布されたデジタル人民元は、市内3,000超の店舗でQRコード決済の形で利用できる。

今後は、2021年中か、遅くとも北京冬季五輪が開催される22年2月までにはデジタル人民元が正式に発行されるとの見方が多い8。中国では、スマートフォンを用いたキャッシュレス決済がすでに生活に浸透していることもあり、少なくとも国内のリテール決済においてはデジタル人民元がスムーズに普及していくものと見込まれている。

(2)日本:3段階の実証実験を日本銀行が表明

日本銀行は昨年来、CBDCの発行にまつわる法的な論点を整理した報告書(2019年7月)9や、CBDCの技術的課題を考察した報告書(2020年7月)10を発表したほか、今年7月には「デジタル通貨グループ」という専門組織を設置するなどCBDCに関する検討を本格化させている。

こうしたなか、第一次報告書の発表と同時に(10月9日)、日本銀行はCBDCに関する今後の取組方針11を発表し、3段階の実証実験を通じてより具体的・実務的に検討を進めると表明した。2021年度の早い時期の開始を目指す第1段階(概念実証フェーズ1)では、システム上の実験環境でCBDCの基本機能である発行、流通などに関する検証を行う。第2段階(概念実証フェーズ2)では、フェーズ1の実験環境に周辺機能(金利の付与、保有金額の上限設定など)を付加して実現可能性を試す。そして第3段階(パイロット実験)は、先述した深センで行われたようなリアルな実証実験を必要に応じて検討する、という流れである。

政治的にCBDCを後押しする動きもある。今年7月に閣議決定された骨太の方針12では、CBDCの検討を行うと明記し、政府としても積極的に取り組む意志を示した。また、与党である自民党も、今年2月にCBDCの発行を促す提言を政府に提出したほか13、10月にはCBDC導入に向けた関連法改正の準備を促す内容の文書を党内で取りまとめるといった動きをみせている14。

(3)米国:慎重姿勢から転換、大統領選に注目

CBDCに対して慎重だったFRBが検討に前向きな姿勢に転換し、共同WGにも参加したことは上述した。今年8月にFRBが公表したCBDCに関する文書15では、アクセス性や匿名性など7つの観点からCBDCと他の決済手段(現金等)を比較しており、研究が進んでいる様子がうかがえる。一方で、10月にパウエル議長は、IMF主催のCBDC討論会で「米国にとっては、CBDCを一番に発行するよりも、正しく発行するほうが重要である」と述べ16、CBDC発行のリスクを慎重に見極めようとする姿勢をにじませた。

中国や日本、そして後述する欧州と異なり、FRBはCBDCの実証実験などのスケジュールは公表していない。FRBとしては、CBDCを拙速に発行すれば、サイバー攻撃や詐欺、金融システムへの悪影響、ユーザーのプライバシー保護の侵害といったリスクが顕在化し、基軸通貨ドルの信認低下につながることを懸念しているとみられる。

米国のCBDCに関する方針を見定める上で今後注目されるのは、11月の大統領選挙である。民主党にはCBDC推進論者が多く、バイデン氏が勝利した場合には米国の慎重姿勢が急転換する可能性も取り沙汰されている17。米中通商摩擦や国際協調体制(国連やWHOなどとの関係性)などと同様に、通貨をめぐる問題でも米国のトップが誰になるかによって先行きが大きく左右されるのが実態といえる。

(4)欧州:デジタルユーロ構想を発表、2021年中頃にプロジェクト発足を判断

第一次報告書の公表に先立って、今年10月にECBは、ユーロ版のCBDCである「デジタルユーロ」発行の可能性を視野に入れた報告書18を発表した。報告書では、CBDCのメリットや問題点を整理した上で、デジタルユーロの実証実験、およびそれと並行した一般からの意見募集を行うことを明らかにし19、さらに実験結果などを踏まえて2021年中頃までにはデジタルユーロの発行に向けたプロジェクトの立ち上げについて判断するとしている。

欧州域内におけるデジタル通貨に関係した法整備も進展している。欧州委員会が今年9月に発表したデジタル通貨規制案20では、EU域内でのデジタル通貨発行に際して、発行事業者拠点の域内設置やEUによる承認取得の義務付け、金融当局による厳格な監督権限、準備金の積立義務と運用方法の規定といった様々な要件を満たす必要があるという厳格な案が示された。

欧州は、Libra21などのグローバル通貨への規制を強化しつつ、既存のユーロの地位を脅し得る通貨への対抗手段としてデジタルユーロの開発を進めることで、ユーロの地位を維持する構えである。さらには、ECB幹部から、将来的に利便性の高い形でユーロがCBDC化されればユーロの国際化にも貢献し得る旨の発言22もあるなど、通貨主権の防衛とユーロの国際化への強い意志を明確に打ち出している。

4.今後の展望と注目点

独自にCBDCの研究・実証で先行する中国に対抗し、先進国で協調してCBDCの研究や国際ルール策定を行う共同WGの意義は非常に大きい。CBDCが最初に普及するのは国内のリテール決済になるであろうが、将来的には国際決済も視野に入るため、研究初期段階から各国間での互換性を考慮することが理想的である。しかしながらデジタル人民元の発行がすでに射程圏内に入り、将来的にはデジタル人民元の国際決済での利用を通じて「人民元の国際化」を狙っているとされる中国に対し、国際社会が待ったをかけて、CBDCの国際ルール策定の枠組みに中国を参画させるのは、残念ながら非現実的と言わざるを得ない。

そうであるならば、主要先進国としては、デジタル人民元の国際利用が浸透する前に、足並みを揃えて国際ルールや共通インフラの整備を進め、CBDCの国際取引におけるグローバル・スタンダードを確保しておくことが次善の策となる。心もとないのは、足元までの動きを総じてみるに、共同WGに参加する各国の姿勢が必ずしも一枚岩ではないと推察されることだ。ユーロの国際化を標榜する欧州はデジタルユーロ構想を表明するなどCBDCに前向きな姿勢を強めているのに対し、基軸通貨ドルのプレゼンス維持を重要視する米国にとっては、中国のデジタル人民元のみならず、欧州のこうした動きも気になるはずであり、だからこそCBDCへの慎重姿勢が払拭しきれないとも想像される。

主要先進国には今後、中国に対峙するという大局に立って協調姿勢を強めていくことが求められよう。そして、共同WGに日本銀行が参加する日本にとっては、米国と欧州の協調・エンゲージメントを促す仲介者としての役割を果たす余地があると考えられる。デジタル人民元の国際利用が始まるまで長い時間が残されているわけではない。共同WGやその他の国際政治の枠組みを通じて、CBDCに関するルール・インフラ整備に向けた動きの加速が望まれる。

- カナダ銀行、ECB、日本銀行、リクスバンク、スイス国民銀行、イングランド銀行、FRB、BIS「中央銀行デジタル通貨:基本的な原則と特性」(2020 年 10 月 9 日)

- Bloomberg, “Mnuchin, Powell See No Need for Fed to Issue Digital FX”, Dec. 6, 2019

- 日本経済新聞「中銀のデジタル通貨、FRB 議長「最前線で分析」」(2020 年 2 月 13 日)

- Rev, “House Financial Committee Hearing Transcript on Economy with Jerome Powell”, June 17, 2020

- Financial Stability Board, “Enhancing Cross-border Payments Stage 3 roadmap”, Oct.13, 2020

- The State Council The People’s Republic of China, “Digital currency trials are underway”, Apr. 21, 2020

- Bloomberg, “50,000 Shoppers Give China’s Digital Yuan Its Biggest Test Yet”, Nov. 16, 2020

- 日本経済新聞「中国「デジタル人民元」、22 年北京冬季五輪までに発行か」(2020 年 5 月 26 日)

- 日本銀行「「中央銀行デジタル通貨に関する法律問題研究会」報告書」(2019 年 9 月 27 日)

- 日本銀行「中銀デジタル通貨が現金同等の機能を持つための技術的課題」(2020 年 7 月 2 日)

- 日本銀行「中央銀行デジタル通貨に関する日本銀行の取り組み方針」(2020 年 10 月 9 日)

- 内閣府「経済財政運営と改革の基本方針 2020」(2020 年 7 月 17 日)

- 自由民主党「デジタル人民元への対応について~通貨安全保障の観点から~」(2020 年 2 月 7 日)

- 日本経済新聞「デジタル通貨へ法改正準備を 自民、中間とりまとめ」(2020 年 10 月 5 日)

- Federal Reserve Board, “Comparing Means of Payment: What Role for a Central Bank Digital Currency?”, Aug. 13, 2020

- International Monetary Fund, “Cross-Border Payments—A Vision for the Future”, Oct. 19,2020

- 日本経済新聞「「デジタルドル」選挙が左右 バイデン陣営に推進論 共和党は慎重論」(2020 年 10 月 20 日)

- European Central Bank, “Report on a digital euro”, Oct. 2, 2020

- 一般からの意見受付は既に 2020 年 10 月 12 日から開始している

- European Commission, “Proposal for a REGULATION OF THE EUROPEAN PARLIAMENT AND OF THE COUNCIL on Markets in Crypto-assets”, Sep. 24, 2020

- Libra は Facebook が中心となって 2019 年に発表した価値の安定した民間発行のグローバル通貨

- European Central Bank, “Unleashing the euro’s untapped potential at global Level”, July 7,2020

PDF:1MB

PDF書類をご覧いただくには、Adobe Readerが必要です。

右のアイコンをクリックしAcrobet(R) Readerをダウンロードしてください。