インフレが促す「貯蓄から投資へ」

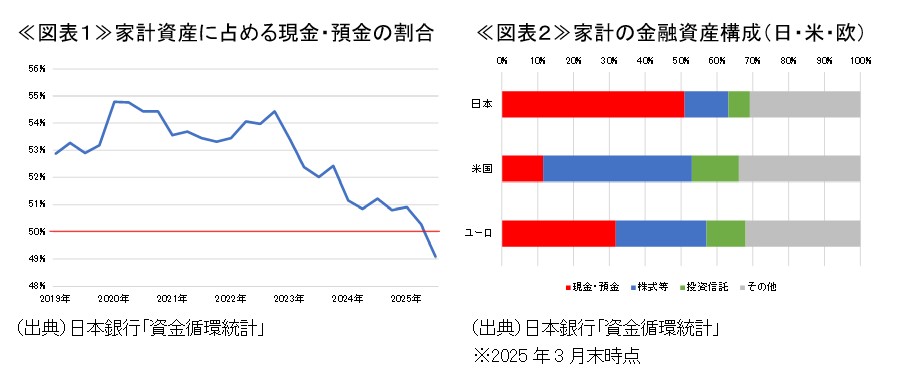

~50%を割り込む家計金融資産に占める現金・預金の割合~

本日公表された資金循環統計で、家計資産の現預金比率が49.1%となり、18年ぶりに5割を下回ったことが示された(図表1)。欧米と比較しても日本の金融資産における現預金比率は高く(図表2)、これまでNISAやiDeCoの創設など政策的に貯蓄から投資への動きが促される中でも、日本人の保有資産の預貯金への偏向はほとんど是正されなかったが、ついに預貯金比率が5割を割り込む形となった。

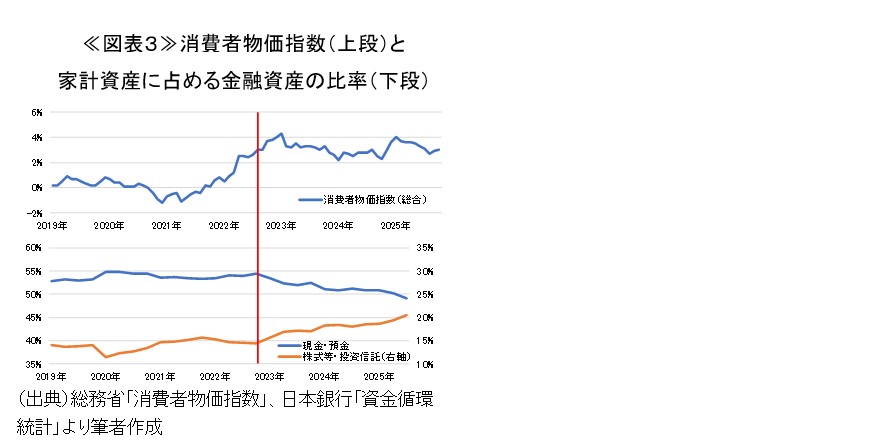

預貯金比率が低下した理由としては、インフレの進行が挙げられる。これまでの日本はほとんど物価が上昇しない状況が長く続いてきたため(図表3)、資産を現預金で保有していても購買力を保つことが可能であった。しかし、インフレの進行によって状況は大きく変化した。インフレとはモノやサービスの価格が継続して上昇することを指すが、裏返すと現預金の購買力が継続して減少することを意味する。1万円持っていても、物価が2倍になれば、購入できるモノやサービスの量は半分になるからだ。

実際、消費者物価指数(総合)の伸びが2%を超え、それを上回る伸びが定常化してからは、現預金比率は着実に減少を続け、対照的に株式等の比率が上昇している。もちろん、昨今の株価上昇が株式等の比率を押し上げている影響はあるものの、家計のインフレへの対応策として現預金から株式等に資金を移す動きが強まっているものとみられる。モノやサービスの価格が上昇すると、企業の売上や利益も増えやすく、その結果株価も上がりやすい傾向にあるため、インフレに対応した資産としての株式の魅力が上がっていることが背景にあると考えられる。

今後の課題は株式投資の裾野を広げることにある。日本証券業協会によると、2024年における個人の有価証券保有率は24.1%となっている。足もとでは更に保有率が上昇しているものとみられるが、日本の過半数の世帯においては未だ株式投資に消極的である可能性が高いだろう。日本が再びデフレ経済に戻らない限り、現預金に偏った資産構成の世帯はインフレの影響で購買力が年々毀損されることになる。今後は、インフレが定着することを前提に、多くの世帯が株式にアクセスするための知識や経験を有することが課題になるだろう。