カーボンプライシングの現在地(1) 炭素税と排出権取引の基礎知識

統括上席研究員 濱野 展幸

【内容に関するご照会先:ページ下部の「お問い合わせ」または執筆者(TEL:050-5476-2854)にご連絡ください】

1.はじめに

わが国でカーボンプライシングの検討が加速したきっかけは、2020年10月に菅総理(当時)が所信表明演説において、「2050年カーボンニュートラル、脱炭素社会の実現を目指す」と宣言したこと、そして同年12月に経産大臣と環境大臣にカーボンプライシングの検討を指示したこと1だろう。岸田政権においても検討方針は引き継がれ、2023年2月に閣議決定された「GX実現に向けた基本方針」の中で、「成長志向型カーボンプライシング構想」として、今後の方向性が示されている。本稿では、「カーボンプライシングとは何か」について、炭素税と排出権取引を中心に解説していくことで、カーボンプライシング導入までに検討すべき課題を明らかにしていく。

2.カーボンプライシングの定義と諸外国の状況

(1)カーボンプライシングとは

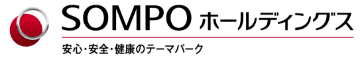

カーボンプライシングとは、「炭素(カーボン)に価格を付け(プライシング)、排出者の行動を変容させる政策手法」と定義される2。カーボンプライシングは、政府の施策によって行われるものと、民間の自発的な行動(インターナル・カーボンプライシング)に分けられる。「政府によるカーボンプライシング」には、「明示的カーボンプライシング」と「暗示的カーボンプライシング」がある。

「明示的カーボンプライシング」とは、炭素排出に関わるコストを明示することで抑制効果を狙う手法であり、「炭素税」や「排出権取引」が挙げられる。そのほか、ガソリン税をはじめとするエネルギーに対する課税も、エネルギー利用に対するプライシングによって需要に影響を与えるという意味では、「明示的カーボンプライシング」に含めることができる3。わが国では、全ての化石燃料(原油・石油製品、液化天然ガス・LPG、石炭等)を課税ベースとする石油石炭税に上乗せする形で、「炭素税」(税の名称は「地球温暖化対策のための税」、以下「温対税」とする)を2012年10月から導入している(CO2・1トンあたり289円)。また、国単位の「排出権取引」はなく、東京都・埼玉県といった自治体単位の仕組みがある。一方、「暗示的カーボンプライシング」は、コストが明示されていないものの、例えば規制やガイドラインのように、実質的に抑制効果が期待できるものである(≪図表1≫参照)。

一般的に、カーボンプライシング政策を議論する場合、主に「炭素税」と「排出権取引」の取扱いに焦点が当たる。したがって、本稿においても、「炭素税」と「排出権取引」を中心に議論を展開していく。

(2)諸外国におけるカーボンプライシングの導入状況

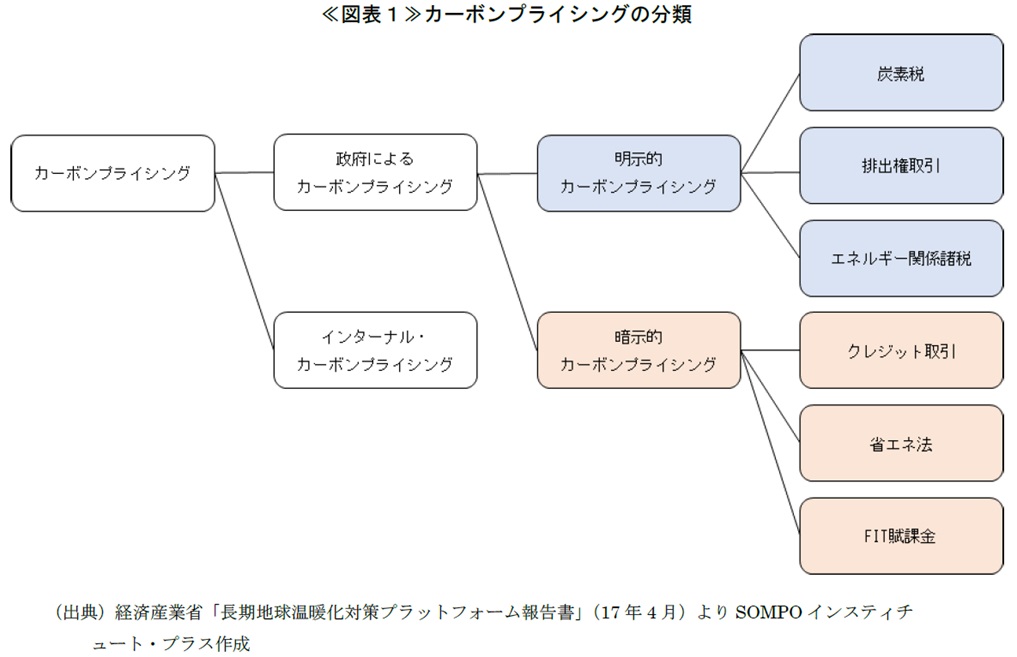

世界では、炭素税の導入は36例、排出権取引の導入は34例ある4。国単位での導入もあれば、東京都のように地域単位の導入も見られる。カーボンプライシング制度の対象となっている炭素量は、世界全体の排出量の23%である(実際に排出権取引されている炭素量ではなく、制度の対象になっている量であることに留意が必要である)。主な国の状況は≪図表2≫のとおりである。

3.炭素税の特徴

(1)炭素税の仕組み

炭素税は、燃料・電気の利用(=CO2の排出)に対して、その量に比例した課税を行うことで、炭素に価格を付ける仕組みである5。つまり「価格」を政府が決め、「排出量」は各主体(企業・個人)の行動(=市場)に委ねることになる。炭素税の大まかな構成要素は、「課税段階」(どの段階で、誰から徴税するか)、「課税水準」(CO2単位あたりの税率をいくらにするか)、「税収使途」(税収を何に使うか)の3つになる。

メリットとして、次の点が主に挙げられる。

①CO2排出に沿った適切な課税が実現できると、広い主体の行動変容につながる。

②価格が明示されているため、企業が脱炭素投資を検討する際、予見可能性が高い。

③当面は新たな税収(財源)になる。

(2)炭素税の課題

一方で、主なデメリットとして、次の点が挙げられる。

①価格を政府が設定するが、CO2削減量は市場に委ねるため、CO2削減という本来の政策目的が達成できるかは不確実である。

②一般的に、低所得者の家計に占める光熱費の割合は高いため、逆進性がある。

③既にエネルギーコストが高いわが国では、新たな税負担が国際的な産業競争力の低下につながるおそれがある。

こうしたメリット・デメリットを踏まえ、炭素税の検討を進める(既に温対税は導入済であるが)にあたって、考慮すべき点を構成要素別に挙げると次のとおりとなる。

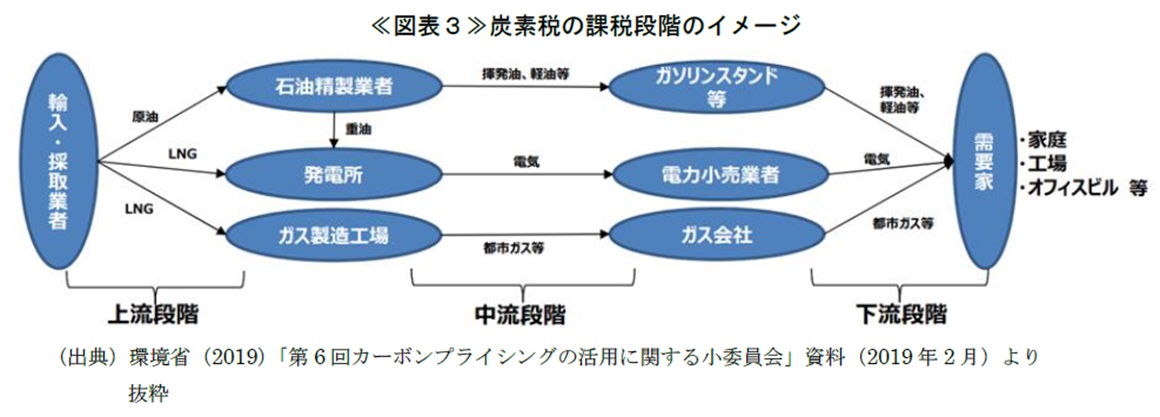

①課税段階

上流段階での課税は、徴税先が限られており、既存の徴税システムを使えるため、行政執行コストは小さいものの、税を適正に価格転嫁できなければ、多くの主体の行動変容につながらない。一方、下流段階での課税は、行動変容につながる可能性は高いものの、新たに徴税システムを構築する必要があり、行政執行コストは大きい。

②課税水準

税率を上げると、CO2削減という政策目的の達成に近づくが、国際的な産業競争力の低下や逆進性への対応を検討する必要がある。一方、税率を下げると、行動変容につながらず、政策目的であるCO2削減に資さなくなる可能性がある。

③税収使途

一般的には、他の税目の減税・低所得者等の家計部門への還元・中小企業支援・一般財源化・気候変動投資支援などが挙げられるが、ステイクホルダーとの調整が必要になる。なお、脱炭素が実現することで税収規模は縮小するため、恒久的な歳出には適さないことに留意が必要である。

さらに、国際的には炭素税と認められていないものの、既に化石燃料を課税ベースとする税(化石燃料諸税)が存在するため、既存制度との整理も必要である。

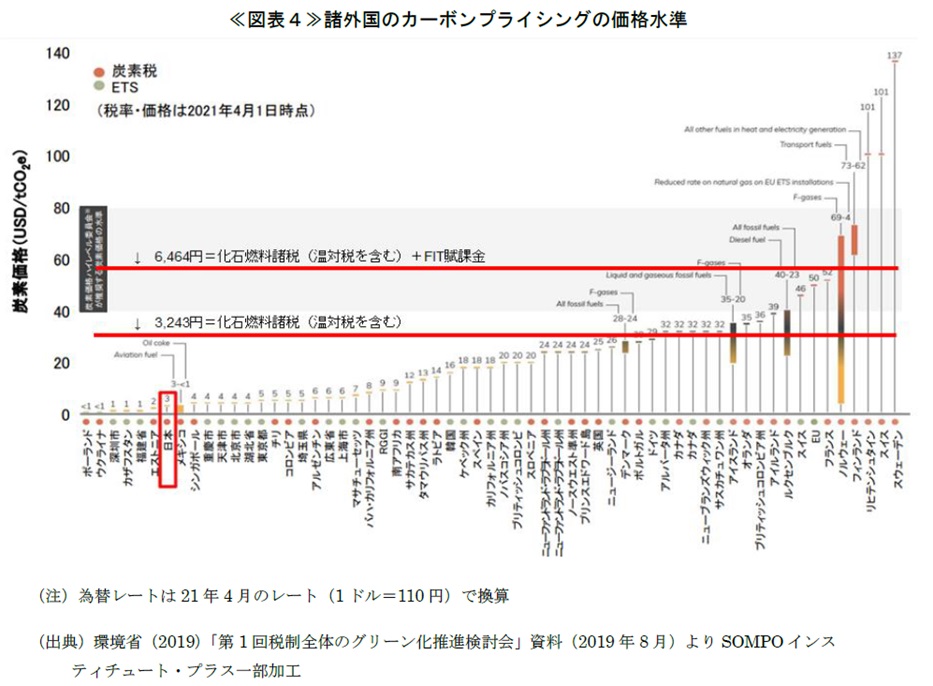

(3)炭素税の水準(諸外国との比較)

日本の温対税の水準(CO2・1トンあたり289円)は諸外国と比べて低いものの(≪図表4≫参照)、既存の化石燃料諸税やFIT賦課金6を考慮に入れると、高い水準にあり、単純な比較は難しい。ガソリン税・軽油引取税をはじめとする化石燃料諸税(温対税を含む)として年間で3.7兆円(2022年度予算ベース)、FIT賦課金として年間で3.7兆円(2021年実績)を国民は負担しており、炭素排出量を11.5億トン(2020年度実績)として計算すると、化石燃料諸税だけで3,243円(CO2・1トンあたり)、FIT賦課金も含めると6,464円(CO2・1トンあたり)を負担していることになる。なお諸外国では、当初は低い税率で導入し、徐々に引き上げることが一般的である。

4.排出権取引の特徴

(1)排出権取引の仕組み

企業ごとに排出量の上限を決め、「排出量」が上限を超過する企業と下回る企業との間で「排出量」を売買する仕組みである7。つまり「排出量」を政府が決め、「価格」は各主体の行動(=市場)に委ねることになる。排出権取引の大まかな構成要素は、「制度対象者」(誰に排出上限を設けるのか)、「割当総量」(排出枠の水準をどの程度にするのか)、「割当方法」(排出枠を有償にするのか、無償にするのか)の3つになる。

メリットとして、次の点が主に挙げられる。

①理論的には、CO2排出量は定められた排出枠に収まるはずなので、CO2削減という政策目的に適う。

②低コストでCO2削減ができる企業は、できるだけCO2を削減することで排出権収入を得ようとし、逆にコストがかかる企業は、排出権を市場で購入しようとするので、結果的にCO2排出に係るコストが社会全体で最適化されるはずである。

③排出枠を有償で割り当てると、政府にとって新たな財源になる。

(2)排出権取引の課題

一方で、主なデメリットとして、次の点が挙げられる。

①排出権価格が需給環境によって変動するため、企業が脱炭素投資を検討する際、予見可能性が低い。

②代替手段の確立状況(CO2削減技術の進歩)や、国際的な産業競争力・雇用・経済安全保障等を踏まえた最適な排出枠の設定が困難である。

③上記とも連動するが、運用・制度設計は複雑になり、行政執行コストは高い。

こうしたメリット・デメリットを踏まえ、排出権取引の検討を進めるにあたって、考慮すべき点を構成要素別に挙げると次のとおりとなる。

①制度対象者

全ての企業(エネルギー消費者)を対象とした制度にする(全ての企業に公平な排出枠を定める)ことは、実務的に不可能であり、対象者を一定程度、絞ることで行政執行コストを下げる必要がある一方で、対象者を絞り過ぎると、社会全体で脱炭素のイノベーションが起こりづらくなる。

②割当総量

割当総量が少なすぎると(企業にとって厳しすぎると)、CO2削減の達成に近づくものの、炭素価格が上昇し、自国企業の国際的な産業競争力に影響を与える。一方で、割当総量が多すぎると(企業にとって甘すぎると)、需給が緩むため、炭素価格がゼロに近づき、排出権取引の意味をなさなくなる。

③割当方法

排出枠を有償として企業が買い取ることになると、政府は収入を得られるが、自国企業の国際的な産業競争力に影響を与える。無償枠についても、過去の実績に基づいて定めるとすると、実績計測期間中の脱炭素を怠ることになる一方で、政府がベンチマークを定めるとすると、設定のために行政執行コストを要する。

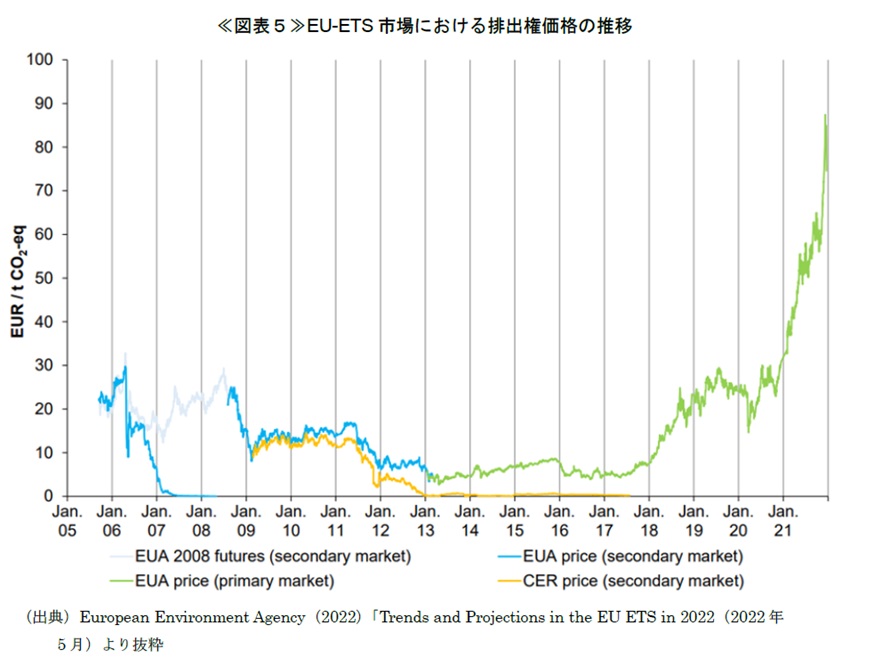

(3)諸外国の事例(EU-ETS)

本稿では、取引量が世界最大と言われている欧州の排出権取引(European Union Emissions Trading System=以下、EU-ETS)を取り上げる。EU-ETSは2005年より開始、その後、「フェーズ」と呼ばれる一定の期間で区切り、段階的に制度を見直してきた。導入当初(フェーズ1)は、割当数量が多過ぎたため、価格が乱高下する期間を経て、フェーズ1終了間近には、排出権はほぼゼロ価値になった。その後、「CO2の排出を抑制する代替生産手段があるか」や、「排出枠を厳格にすることで産業の国外流出が起きないか」等の観点を考慮しながら改正を続け、現在は2021年から始まる「フェーズ4」の期間中である(2030年まで)。現制度の主な特徴は次のとおりである。

①鉄鋼、セメント、化学、紙・パルプ等の製造業や、電力などエネルギーセクターといった、大規模排出者に参加を義務づけている。参加企業のCO2排出量合計(EU-ETSで取引されているCO2の量ではない)は、EU域内のCO2排出量の4割強と推計されている。

②発電部門は、再エネ・原子力といった代替生産手段があり、産業が国外流出する懸念はないので、排出枠の全量が有償オークション(排出枠を企業が有償で買い取る)になっている。例えば鉄鋼業は、代替生産手段がなく、産業の国外流出も懸念されるので、排出枠の全量が無償で配賦されている。それ以外の産業は、一定割合の有償オークションを導入している。

③有償オークションによるEUの歳入は、毎年約2兆円である。

排出権の価格(CO2・1トンあたりの価格)は、≪図表5≫のとおりである。2020年9月に、EUがCO2の削減目標を「1990年対比40%」から「同55%」に引き上げたことで、価格は高騰した。2021年末からは、ウクライナ情勢に伴うロシアからの天然ガス供給不安を主因に、石炭火力の稼働を増やした影響が出ている。

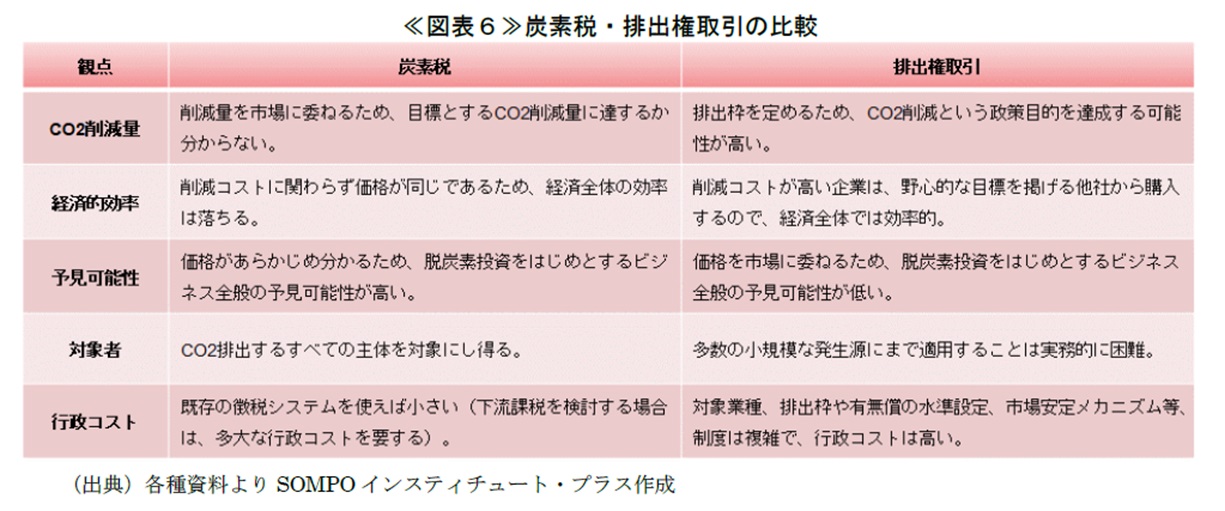

5.小括

ここまで見てきたように、炭素税と排出権取引には、それぞれにメリット・デメリットがある(≪図表6≫参照)。実際の政策に落とし込む際には、メリットを生かしつつ、デメリットを補うような組み合わせ(ポリシーミックス)が必要であろう。また、カーボンプライシングは足元、純粋な環境政策ではなく、国際的な産業競争力を念頭に置いた産業政策のツールになりつつある。本稿の考察を踏まえたうえで、次稿において、国際競争の観点と、日本の検討状況について紹介したい。

- 日本経済新聞(2020)「炭素税も検討課題に 首相、経産相・環境相と会談」(2020年12月21日電子版)

- 環境省のホームページ(visited Mar. 6, 2023)https://www.env.go.jp/earth/ondanka/cp/index.html

- エネルギー関係諸税については、炭素比例の税率になっていないため、暗示的カーボンプライシングに分類する考え方もある。

- 23年3月6日時点。The World Bankのホームページhttps://carbonpricingdashboard.worldbank.org/による。

- 環境省(2021)「第12回カーボンプライシングの活用に関する小委員会」資料(2021年2月)

- 再生可能エネルギーで発電した電気を、電力会社が一定価格で一定期間買い取る「再生可能エネルギーの固定価格買取制度」を支えるため、電力会社が買い取る費用の一部を、国民が賦課金という形で負担している。

- 環境省(2021)「第12回カーボンプライシングの活用に関する小委員会」資料(2021年2月)

PDF:1MB

PDF書類をご覧いただくには、Adobe Readerが必要です。

右のアイコンをクリックしAcrobet(R) Readerをダウンロードしてください。